Descripcción General

Qué es 3DS 2.0?#

3DS 2.0 es un protocolo de autenticación para pago de transacciones online que cuenta con 3 niveles de validación (3D): comercio, marca y emisor.

Es la versión más actual del protocolo de autenticación 3-Domain Secure (3DS), diseñado para autenticar transacciones de comercio electrónico con tarjetas de crédito, débito o prepago. Agrega una capa de protección al requerir la autenticación del titular de la tarjeta a través de códigos únicos por transacción (como tokens vía SMS o disponibles a través de la aplicación del banco emisor), PIN u otros métodos de validación (como una acción directa a través de la aplicación mediante un push). Su protocolo de seguridad es utilizado por las principales marcas de tarjetas alrededor del mundo.

En la versión 2.0, el protocolo 3DS trae una importante actualización respecto a la versión original, con mejoras principalmente en seguridad y experiencia de usuario.

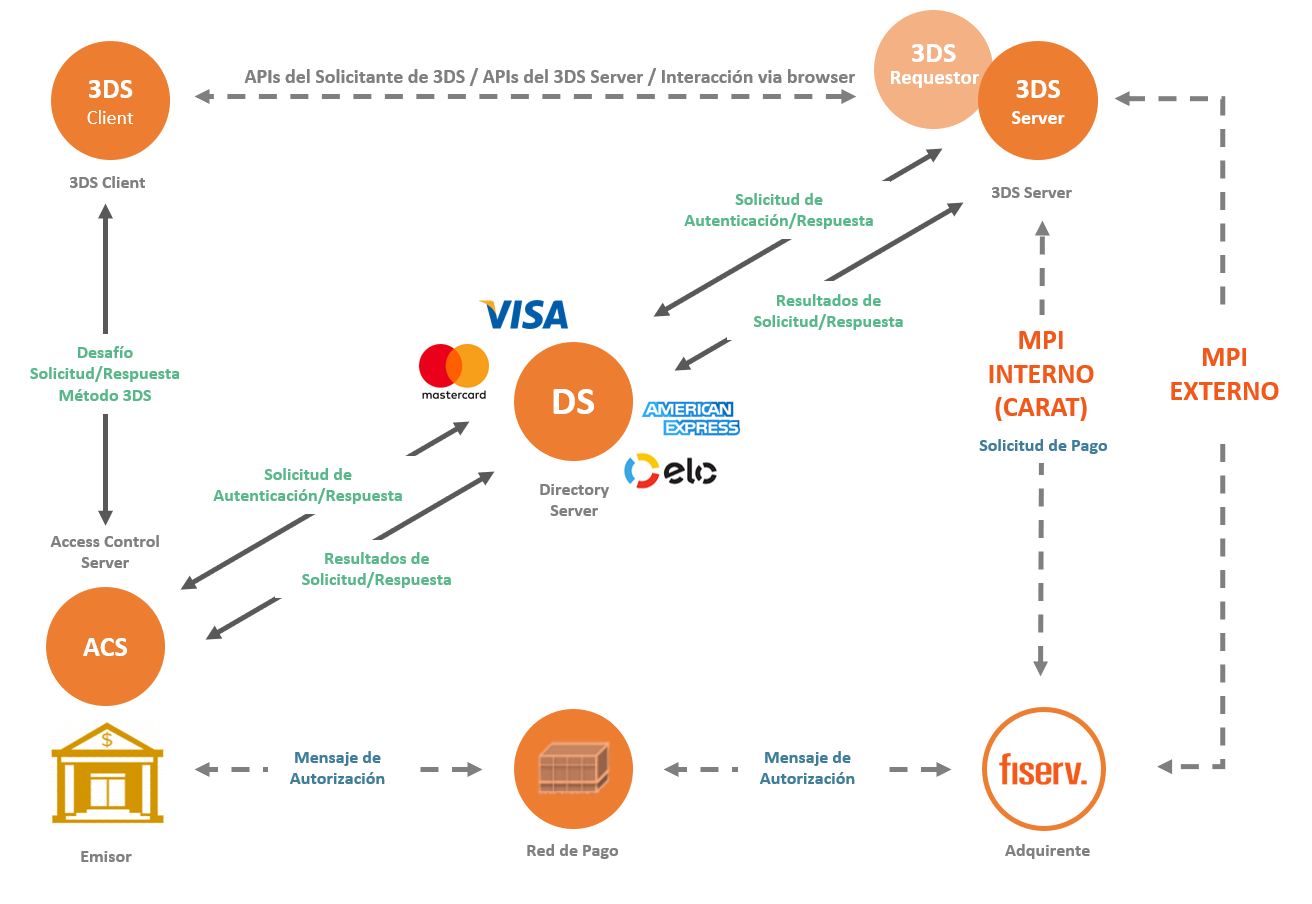

Carat admite transacciones 3D-Secure 2.0 a través de 2 integraciones diferentes:

- 3DS Server

- Web Checkout

Algunas de las principales mejoras en 3DS 2.0 incluyen:

- Autenticación basada en riesgos: 3DS 2.0 utiliza información adicional, como el historial de transacciones del comprador y la información del dispositivo, para evaluar el riesgo de fraude en tiempo real. Esto permite al emisor de la tarjeta evaluar el riesgo con mayor precisión y así determinar si se requiere validación adicional.

- Experiencia de usuario simplificada: 3DS 2.0 tiene un flujo de autenticación más ágil y menos invasivo para el comprador, con menos redireccionamientos a otras páginas y menos necesidad de ingresar códigos de verificación.

- Compatibilidad con dispositivos móviles: 3DS 2.0 está diseñado para funcionar muy bien en dispositivos móviles, con funciones como la autenticación biométrica que hacen que el proceso de autenticación sea más fácil y conveniente para el comprador.

En resumen, 3DS 2.0 es una actualización significativa del protocolo de autenticación segura de 3 dominios, que hace que las transacciones de comercio electrónico sean más seguras y convenientes para los compradores.

Beneficios para el consumidor#

- Mayor aceptación de tarjetas de débito: permite el uso de la tarjeta en la función de débito al realizar compras online.

- Más seguridad: tan segura como la compra presencial con chip/contraseña o por contacto.

- Reducción del fraude: el sistema realiza una autenticación para confirmar que el comprador es verdaderamente legítimo, evitando estafas con tarjetas.

Beneficios para el minorista online#

- Norma internacional de seguridad.

- Posibilidad de ampliar las ventas con transacciones con tarjeta de débito y, en escenarios normales, mayor conversión respecto al proceso tradicional (CNP).

- Las transacciones autenticadas evitan devoluciones de cargo por fraude. El banco emisor ahora garantiza la transacción, ya que tras la autenticación exitosa se produce un cambio de responsabilidad (“Liability Shift”). Si la transacción es autenticada, la responsabilidad pasa del Comerciante al Banco Emisor.

- Reducción del fraude y mayor seguridad, tanto en tarjetas de débito como en tarjetas de crédito.

- Amplia integración para una mejor experiencia de autenticación durante el proceso de compra.

¿Cómo funciona 3DS 2.0?#

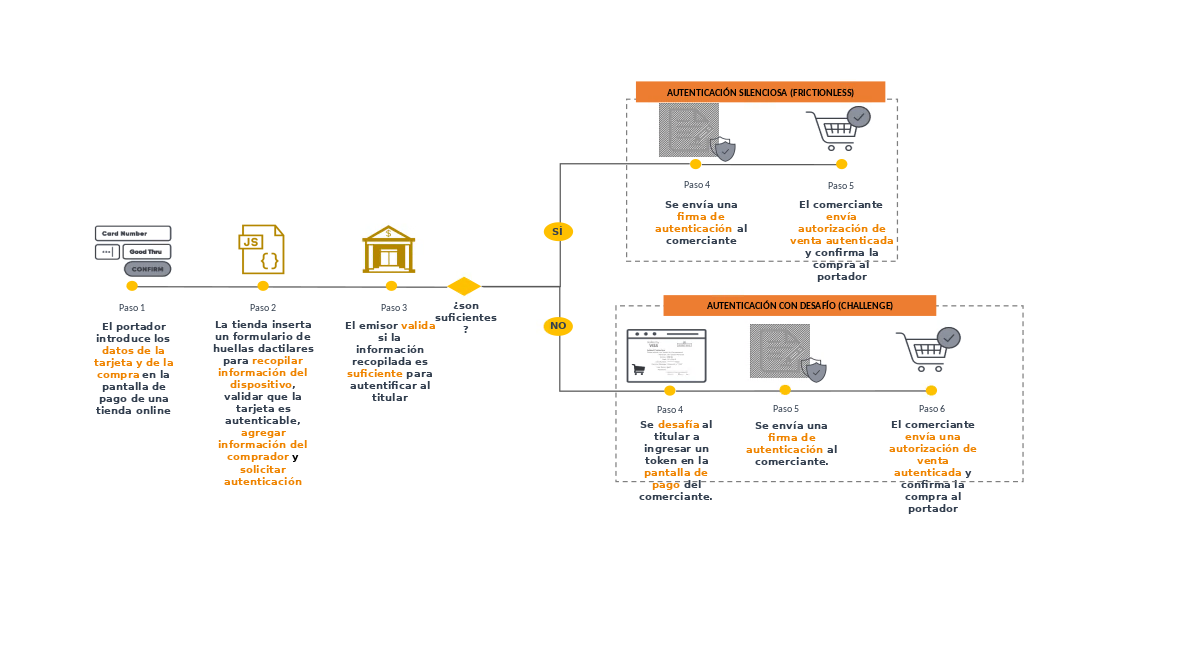

Durante el proceso de pago, si el BIN de la tarjeta del comprador está habilitado en

el 3D-Secure de la marca respectiva, al ingresar los datos de la tarjeta en la pantalla de pago,

las API 3DS 2.0 permiten recopilar la información de la compra y enviar los datos al banco emisor.

Este último, a partir de los datos facilitados, decidirá si se debe verificar o no la identidad

del titular de la tarjeta. Si los datos son suficientes, la autenticación del comprador se

realizará sin interacción por su parte. A esto se le llama autenticación silenciosa o sin frictionless.

Algunas de las principales mejoras en 3DS 2.0 incluyen:

Si durante la autenticación los datos no son suficientes para validar al titular de la tarjeta,

puede ser necesario un proceso adicional (conocido como “step up”) solicitado por el banco emisor,

con el objetivo de verificar la identidad de ese titular de la tarjeta. Este proceso de autenticación

en el que se requiere una interacción por parte del titular de la tarjeta se llama desafío o challenge.

En este paso adicional se pueden incluir diversos métodos como verificación de código de seguridad,

autenticación biométrica, validación de token, aprobaciones en el dispositivo móvil del comprador u otros.

Por lo tanto, es importante resaltar que cuantos más datos pueda enviar el comerciante sobre la transacción y el cliente, mayores serán las posibilidades de obtener una autenticación silenciosa.

¿Cuáles son las ventajas de 3DS 2.0?#

La principal ventaja es el cambio de responsabilidad de las devoluciones de cargo fraudulentas. Si la transacción es autenticada, la responsabilidad de la misma pasa del Comercio al Banco Emisor, es decir, en transacciones autenticadas el Comercio no recibe contracargo por fraude, mitigando pérdidas financieras. Además hay muchos otros beneficios como:

- Amplio soporte para dispositivos y autenticaciones;

- Optimización del flujo de caja;

- Toma de decisiones más inteligente basada en el análisis de riesgos;

- Tasas de autorización más altas y menos falsos positivos

Autenticación vs Autorización#

Durante un pago con autenticación, uno puede tener la sensación de que los procesos de autorización y autenticación son los mismos. Sin embargo, una autenticación exitosa no es garantía de autorización del pago, ya que estas son características diferentes:

- Autenticación: es el proceso para garantizar que el comprador sea el propietario legítimo de la tarjeta.

- Autorización: es el proceso de un Emisor para aprobar o rechazar la transacción de compra de un titular de tarjeta en un Establecimiento Comercial (CE).

Mientras que la Autenticación es el proceso que validará la identidad del usuario, la Autorización es el proceso que verificará si la tarjeta presentada se puede utilizar para la compra después de que se valide la autenticación. Es necesario tener en cuenta que estos recursos ocurren en el mismo flujo, pero pueden tener resultados diferentes, y esto se verá reflejado en la respuesta final.

Aplicabilidad#

El protocolo 3DS 2.0 es válido para todas las transacciones online con tarjetas, tanto de débito como de crédito, y para las tarjetas de débito es obligatorio el uso de 3DS (excepto para comercios registrados en el programa “débito sin contraseña” en el modelo Abecs), y para tarjetas de crédito, el uso de la 3DS es opcional.

Para Fiserv Gateway están disponibles los principales adquirentes en Brasil, así como las marcas más importantes.

Cómo activar#

La tienda deberá contactar con el representante comercial de Fiserv y solicitar la inclusión del servicio 3DS 2.0 en el contrato de Carat. Después de solicitar y contratar el servicio, con la asistencia del equipo de implementación, la tienda deberá acceder a la documentación online de Carat en la sección Descripción general de 3DS e inicie la integración técnica en su sitio web.

Para configurar el entorno, el tienda debe proporcionar la siguiente información:

- MERCHANT ID del adquirente: código de identificación único generado por el adquirente para el comerciante.

- MCC (Merchant Category Code): código estándar que identifica el campo de actividad de la tienda

Si no es comprador de Fiserv (BIN), informe también:

- Acquirer Bin.

Aceptación#

Consulta a continuación se muestra la aceptación de los emisores en relación con la 3DS.

Importante: Resultados de autenticación.

| Emissores | Amex | Elo | Mastercard | Visa |

|---|---|---|---|---|

Banco do Brasil | - | Crédito/Débito | Crédito/Débito | Crédito/Débito |

Bradesco | Crédito | Crédito/Débito | Crédito | Crédito/Débito |

Itaú | - | - | Crédito/Débito | Crédito/Débito |

Caixa | - | Crédito | Crédito | Crédito |

Santander | - | - | Crédito/Débito | Crédito/Débito |

Banrisul | - | - | Crédito | Crédito |

Banestes | - | Cŕedito | Sin información | Sin información |

BMG | - | - | Crédito/Débito | - |

BRB | - | - | Crédito/Débito | Crédito/Débito |

BV | - | - | Crédito | Crédito |

Safra | - | - | Crédito | Crédito |

Daycoval | - | - | Crédito/Débito | Crédito/Débito |

Banco Pan | - | - | Crédito/Débito | Crédito/Débito |

Nubank | - | - | Crédito/Débito | - |

Original | - | - | Crédito/Débito | - |

PagBank | - | - | Crédito/Débito | Crédito/Débito |

Neon | - | - | - | Crédito/Débito |

Digio | - | - | - | Crédito/Débito |

C6 Bank | - | - | Crédito/Débito | - |

XP | - | - | - | Crédito/Débito |

Sicredi | - | - | Crédito/Débito | Crédito/Débito |

Agibank | - | - | Sin información | Sin información |

Tribanco | - | - | Sin información | Sin información |

BS2 | - | - | Sin información | Sin información |

Inter | - | - | Crédito/Débito | - |

BTG Pactual | - | - | Crédito/Débito | - |

Carrefour | - | - | Crédito | Crédito |

Cetelem | - | - | - | - |

Credz | - | - | - | - |

Pernambucanas | - | Crédito/Débito | - | - |

Porto Seguro | - | - | Crédito | Crédito |

Sicoob | - | - | Crédito/Débito | Crédito/Débito |

CredSystem | - | - | Crédito | - |

Midway | - | - | Crédito | Crédito |

Unicred | - | - | - | Crédito/Débito |

Banese | - | Crédito | - | - |

Realize | - | - | Crédito | Crédito |

Crefisa | - | Crédito/Débito | - | - |

Will Bank | - | - | Crédito/Débito | - |