Visão Geral

O que é 3DS 2.0 ?#

3DS 2.0 é um protocolo de autenticação para pagamento de transações on-line que possui 3 níveis de validação (3D): comércio, bandeira e emissor.

É a versão mais atual do protocolo de autenticação 3-Domain Secure (3DS), desenvolvido para autenticar transações de comércio eletrônico com cartões de crédito, débito ou pré-pago. Ele adiciona uma camada de proteção ao solicitar a autenticação do titular do cartão por meio de códigos únicos por transação (como tokens via SMS ou disponíveis pelo aplicativo do banco emissor), PINs ou outros métodos de validação (como uma ação direta pelo app através de um push). Seu protocolo de segurança é utilizado pelas principais bandeiras de cartão em todo o mundo.

Na sua versão 2.0, o protocolo 3DS traz uma atualização significativa em relação à versão original, com melhorias principalmente em segurança e na experiência do usuário.

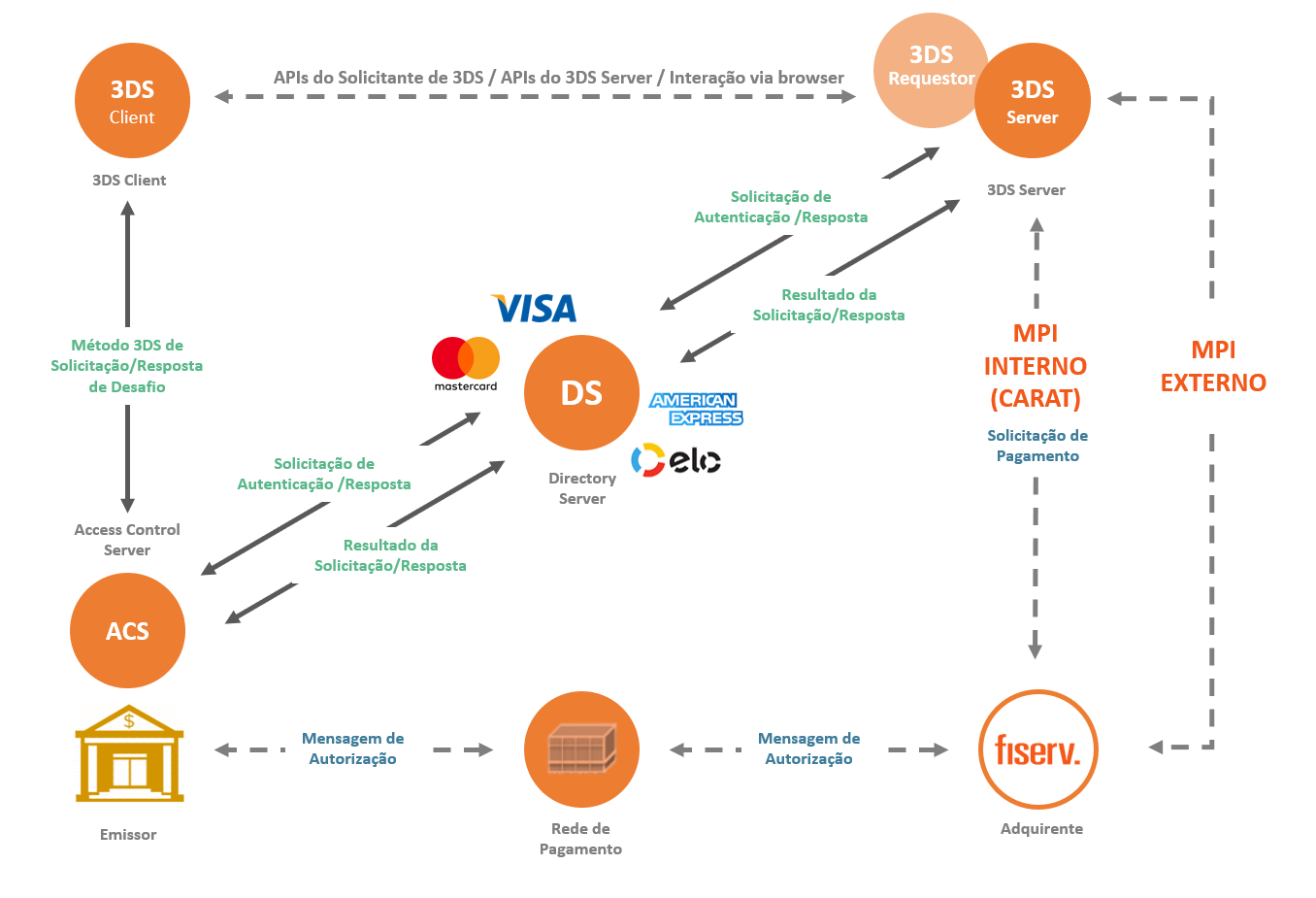

O Carat oferece o suporte às transações 3D-Secure 2.0 através das 2 diferentes integrações:

- 3DS Server

- Web Checkout

Algumas das principais melhorias no 3DS 2.0 incluem:

- Autenticação baseada em risco: o 3DS 2.0 usa informações adicionais, como histórico de transações do comprador e informações de dispositivo, para avaliar o risco de fraude em tempo real. Isso permite que o emissor do cartão avalie o risco com maior precisão e, assim, determine se uma validação adicional é necessária.

- Experiência do usuário simplificada: o 3DS 2.0 tem um fluxo de autenticação mais simplificado e menos invasivo para o comprador, com menos redirecionamentos para outras páginas e menor necessidade de inserir códigos de verificação.

- Suporte para dispositivos móveis: o 3DS 2.0 é projetado para funcionar muito bem em dispositivos móveis, com recursos como autenticação biométrica, que tornam o processo de autenticação mais fácil e conveniente para o comprador.

Em resumo, o 3DS 2.0 é uma atualização significativa do protocolo de autenticação 3-Domain Secure, que torna as transações de comércio eletrônico mais seguras e mais convenientes para os compradores.

Benefícios para o consumidor#

- Maior aceitação dos cartões de débito: possibilita o uso do cartão na função débito em compras online.

- Mais segurança: tão seguro quanto compras presenciais com chip/senha ou por aproximação.

- Redução de fraudes: o sistema faz a autenticação para confirmar que o comprador é realmente legítimo, prevenindo golpes com cartão.

Benefícios para o lojista online#

- Padrão de segurança internacional.

- Possibilidade de expansão de vendas com as transações com cartões de débito e, em cenários normais, maior conversão em comparação ao processo tradicional (CNP).

- Transações autenticadas evitam o chargeback por fraude. O banco emissor passa a garantir a transação, pois numa autenticação com sucesso há a mudança de responsabilidade (“Liability Shift”). Se a transação for autenticada, a responsabilidade passa do Estabelecimento para o Banco Emissor.

- Redução de fraudes e maior segurança, tanto no cartão de débito quanto no cartão de crédito.

- Amplitude na integração para melhor experiência da autenticação durante o processo de compra.

Como funciona o 3DS 2.0?#

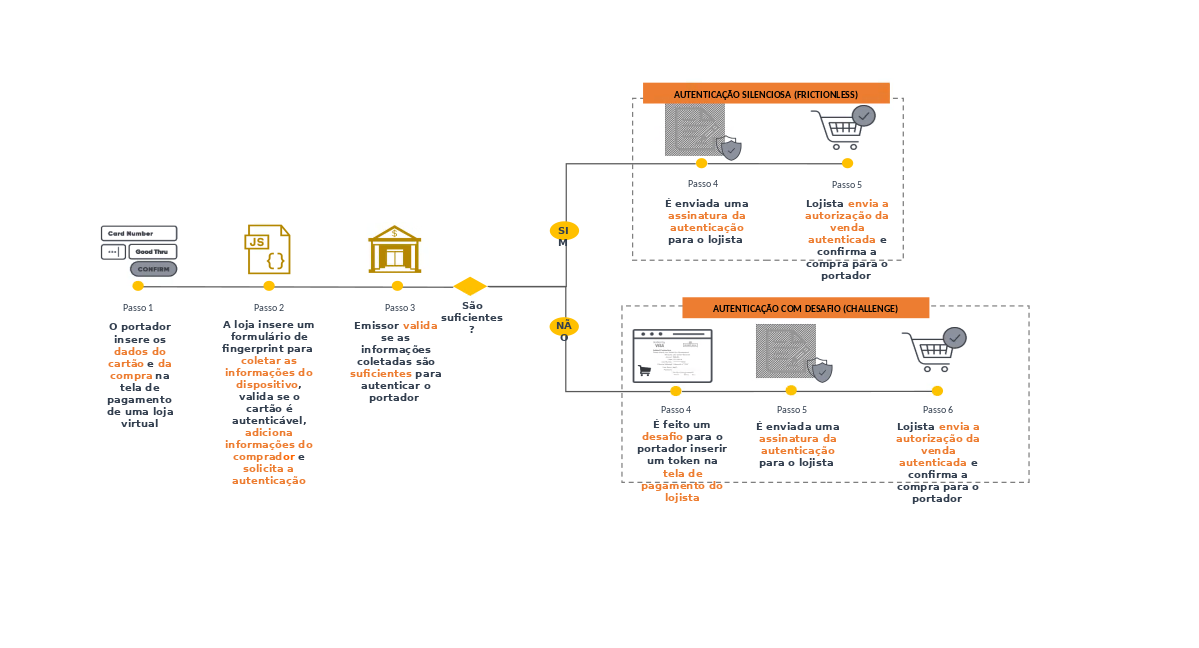

Durante o processo de pagamento, se o BIN do cartão do comprador estiver habilitado no 3D-Secure da

respectiva bandeira, ao inserir os dados do cartão na tela de pagamento, as APIs do 3DS 2.0

possibilitam a coleta das informações da compra e enviam os dados para o Banco Emissor. Este,

usando os dados fornecidos, decidirá se a identidade do titular do cartão deverá ser verificada

ou não. Se os dados forem suficientes, a autenticação do comprador será realizada sem interação da

sua parte. Chama-se então essa autenticação de silenciosa ou frictionless.

Se, durante a autenticação, os dados não forem suficientes para validar o titular do cartão,

pode ser necessário um processo adicional (conhecido como “step up”) solicitado pelo banco emissor,

com o objetivo de verificar a identidade desse titular. Este processo de autenticação em que

uma interação é requerida ao portador do cartão é chamado de desafio ou challenge.

Neste passo adicional, podem ser incluídos vários métodos, como verificação de códigos de

segurança, autenticação biométrica, validação de tokens, aprovações no dispositivo móvel

do comprador ou outros.

Por isso, é importante salientar que, quanto mais dados o comércio puder enviar sobre a transação e o cliente, maiores serão as chances de se obter uma autenticação silenciosa.

Quais as vantagens do 3DS 2.0?#

A principal vantagem é a mudança de responsabilidade (Liability Shift) de estornos fraudulentos. Se a transação for autenticada, a responsabilidade dela passa do Estabelecimento para o Banco Emissor, ou seja, em transações autenticadas o Estabelecimento não recebe chargeback pela razão de fraude, mitigando perdas financeiras. Além disso há vários outros benefícios como:

- Suporte amplo para dispositivos e autenticações;

- Otimização no fluxo de checkout;

- Tomada de decisão mais inteligente baseadas em análises de risco;

- Taxas de autorização mais altas e menos falsos positivos

Autenticação vs Autorização#

Durante um pagamento com autenticação 3DS, pode-se ter a sensação de que os processos de autorização e autenticação são os mesmos. No entanto, uma autenticação com sucesso não é garantia de autorização do pagamento, pois esses processos são distintos:

- Autenticação: é o processo para garantir que o comprador seja o legítimo proprietário do cartão.

- Autorização: é processo de um Emissor para aprovar ou recusar uma transação de compra do portador do cartão em um Estabelecimento Comercial (EC).

Enquanto a Autenticação é o processo que vai validar a identidade do usuário, a Autorização é o processo que vai verificar se o cartão apresentado pode ser utilizado para a compra após a autenticação ser validada. É necessário ter ciência de que esses recursos ocorrem no mesmo fluxo, porém em momentos distintos, podendo ter resultados diferentes – o que se refletirá na resposta final.

Aplicabilidade#

O protocolo 3DS 2.0 é válido para todas as transações on-line com cartões, tanto de débito, quanto de crédito, sendo que para cartão de débito, o uso do 3DS é mandatório (exceto para comércios cadastrados no programa de “débito sem senha” no modelo da Abecs), e para cartões de crédito o uso do 3DS é opcional.

Os principais adquirentes do Brasil estão disponíveis para o Gateway Fiserv, assim como as Bandeiras mais importantes.

Como ativar#

O lojista deve entrar em contato com o representante comercial da Fiserv e solicitar a inclusão do serviço 3DS 2.0 no contrato do Carat. Após a solicitação e a contratação do serviço, com o auxílio da equipe de implantação, o lojista deve acessar a documentação on-line do Carat na seção 3DS Visão Geral e iniciar a integração técnica em seu site.

Para configuração do ambiente, o lojista precisa passar as seguintes informações:

- Merchant ID da adquirente: código de identificação único gerado pela adquirente para o lojista

- MCC (Merchant Category Code): código padrão que identifica o ramo de atividade do lojista

Se não for adquirente Fiserv (BIN), informar também:

- Acquirer Bin.

Aceitação#

Confira abaixo a aceitação dos emissores em relação ao 3DS.

Importante: Resultados de Autenticação.

| Emissores | Amex | Elo | Mastercard | Visa |

|---|---|---|---|---|

Banco do Brasil | - | Crédito/Débito | Crédito/Débito | Crédito/Débito |

Bradesco | Crédito | Crédito/Débito | Crédito | Crédito/Débito |

Itaú | - | - | Crédito/Débito | Crédito/Débito |

Caixa | - | Crédito | Crédito | Crédito |

Santander | - | - | Crédito/Débito | Crédito/Débito |

Banrisul | - | - | Crédito | Crédito |

Banestes | - | Crédito | Sem informação | Sem informação |

BMG | - | - | Crédito/Débito | - |

BRB | - | - | Crédito/Débito | Crédito/Débito |

BV | - | - | Crédito | Crédito |

Safra | - | - | Crédito | Crédito |

Daycoval | - | - | Crédito/Débito | Crédito/Débito |

Banco Pan | - | - | Crédito/Débito | Crédito/Débito |

Nubank | - | - | Crédito/Débito | - |

Original | - | - | Crédito/Débito | - |

PagBank | - | - | Crédito/Débito | Crédito/Débito |

Neon | - | - | - | Crédito/Débito |

Digio | - | - | - | Crédito/Débito |

C6 Bank | - | - | Crédito/Débito | - |

XP | - | - | - | Crédito/Débito |

Sicredi | - | - | Crédito/Débito | Crédito/Débito |

Agibank | - | - | Sem informação | Sem informação |

Tribanco | - | - | Sem informação | Sem informação |

BS2 | - | - | Sem informação | Sem informação |

Inter | - | - | Crédito/Débito | - |

BTG Pactual | - | - | Crédito/Débito | - |

Carrefour | - | - | Crédito | Crédito |

Cetelem | - | - | - | - |

Credz | - | - | - | - |

Pernambucanas | - | Crédito/Débito | - | - |

Porto Seguro | - | - | Crédito | Crédito |

Sicoob | - | - | Crédito/Débito | Crédito/Débito |

CredSystem | - | - | Crédito | - |

Midway | - | - | Crédito | Crédito |

Unicred | - | - | - | Crédito/Débito |

Banese | - | Crédito | - | - |

Realize | - | - | Crédito | Crédito |

Crefisa | - | Crédito/Débito | - | - |

Will Bank | - | - | Crédito/Débito | - |